生意社:2025年纯碱震荡下行 2026年格局仍难改善

一、2025年纯碱行情回顾

据生意社商品行情分析系统,2025年纯碱行情弱势走跌,价格呈震荡下行态势。年初纯碱市场均价在1528元/吨,年末均价1250元/吨,全年价格下跌18.19%。

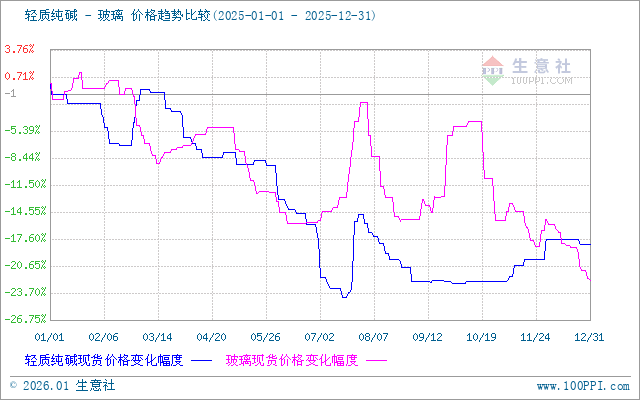

在"高供应、弱需求、高库存"的三重压力下,2025年纯碱价格反弹的持续性受到严重制约,年内纯碱行情仅有三次明显上涨——3月初受检修预期和新产能延后驱动价格走高;7月在“反内卷”政策预期及成本支撑下,推动行情上涨;第四季度更多依赖于成本煤炭价格走强和出口激增,使纯碱走势有阶段性改善。整体来看,纯碱行业产能扩张与需求疲软共存,市场心态面持续博弈。

二、2025年纯碱价格影响因素分析

产能持续扩张,供应压力加剧

| 企业 | 工艺 | 产能 | 时间 |

| 江苏德邦 | 联碱法 | 60 | 2025年3月 |

| 连云港碱业 | 联碱法 | 110 | 2025年5月 |

| 湖北双环 | 联碱法 | 30 | 2025年5月 |

| 应城新都化工 | 联碱法 | 70 | 2025年底 |

| 远兴能源二期 | 天然碱法 | 280 | 2025年12月 |

| 合计 | 550 |

2025年纯碱企业连云港碱业、连云港德邦、应城新都化工、湖北双环等新装置陆续投产,新增产能550万吨,产能增速14%,总产能达4500万吨。

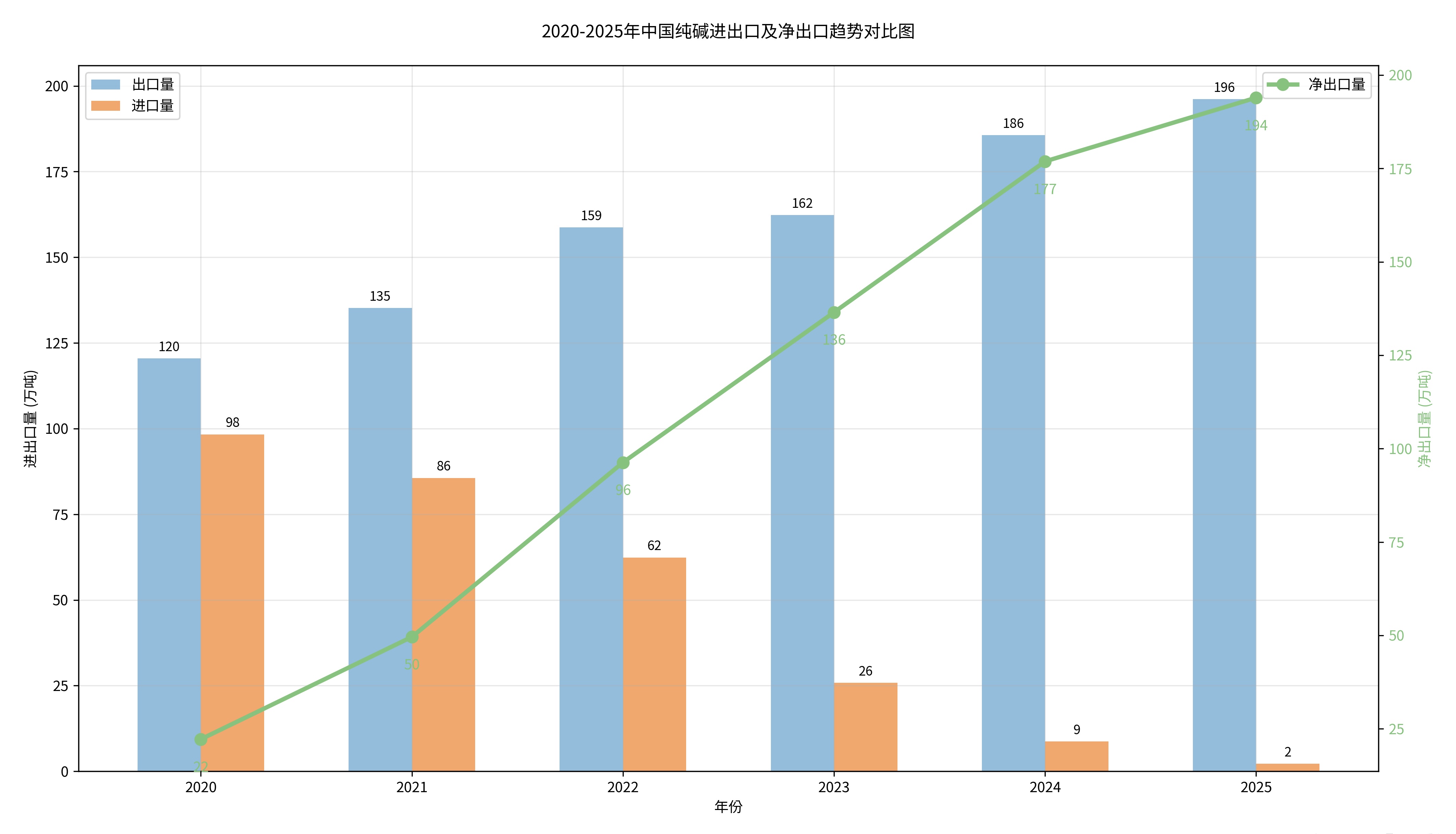

供应宽松格局下进口市场急剧收缩,出口成为重要突破口,2025年1-11月累计进口仅2.17万吨,同比下降97.76%,出口量达196.12万吨,同比激增88.83%,创近五年新高,实现高度出口替代。

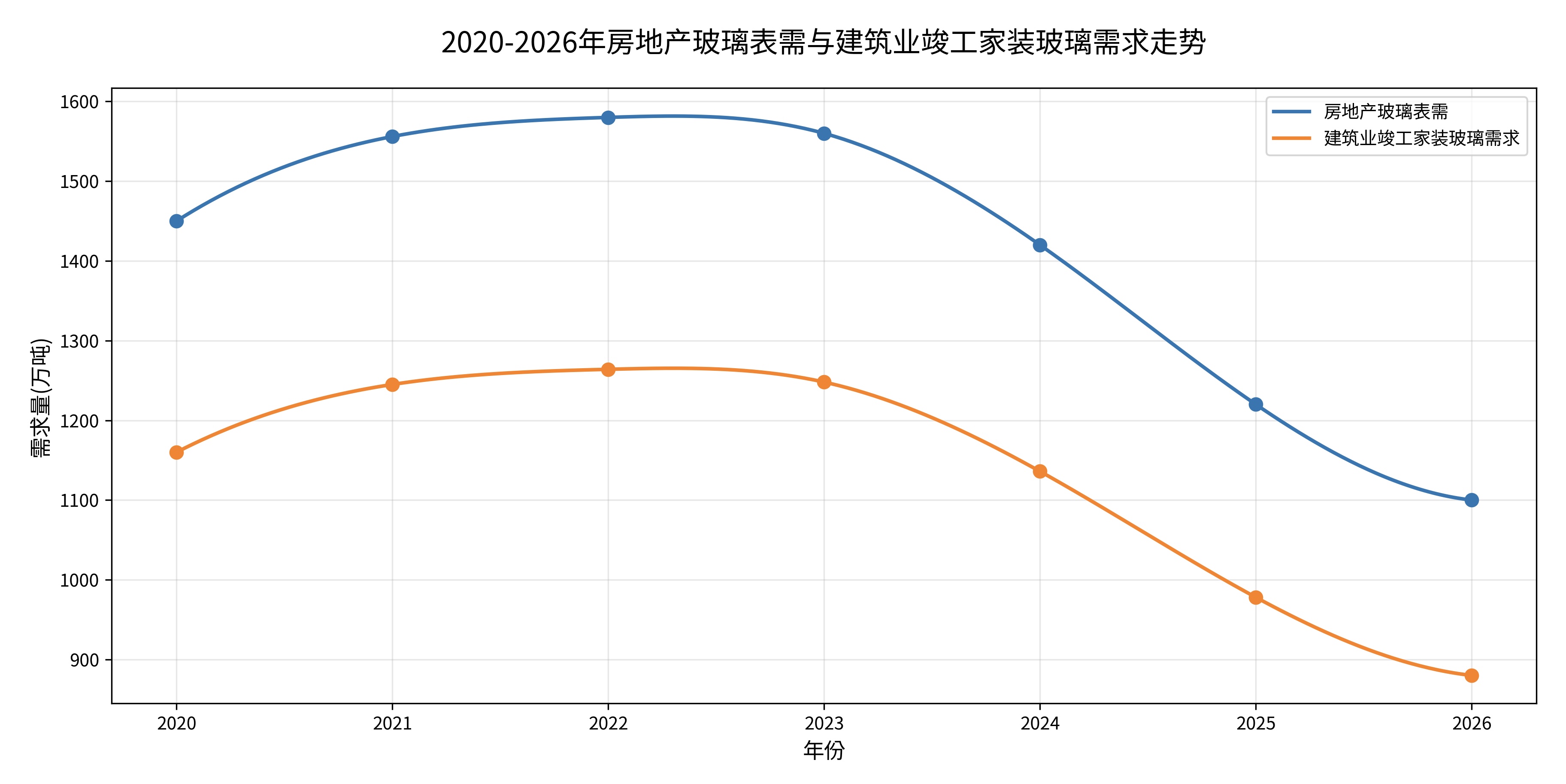

下游开工下滑,需求疲软承压

下游玻璃市场2025年行情震荡走跌,浮法玻璃因房地产竣工面积减少,利润持续亏损,冷修产线增加;光伏玻璃虽有一定增长,但行业利润挤压,产能扩张放缓,重碱需求增速明显下降。下游碳酸锂因新能源汽车发展保持增长,一定程度上支撑轻碱需求,但占比相对较小,难以对冲重碱需求下滑压力。

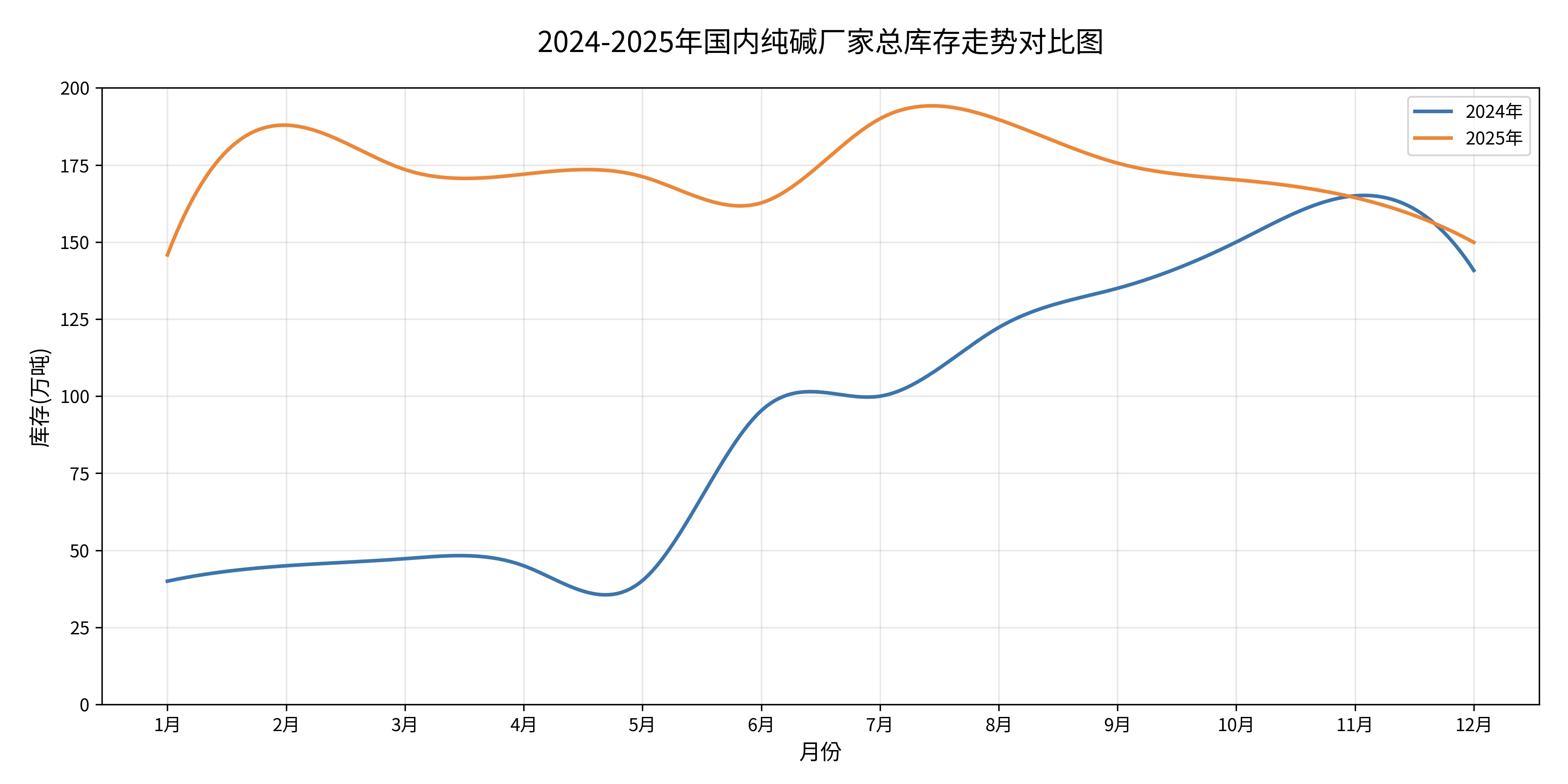

库存压力高企,价格反弹受限

2025年纯碱库存持续高位,全年总库存在140万吨以上波动,年末厂家加交割库库存超200万吨,处于历史同期高位,高库存成为压制价格的重要因素。

成本优势显现

不同生产工艺成本分化明显:天然碱法成本低于1000元/吨,联碱法成本1050-1200元/吨,氨碱法成本超1300元/吨。目前,联碱法和氨碱法企业面临生存压力,多处于亏损状态,而天然碱工艺成本优势明显,使中国纯碱在国际市场上具备更强的价格竞争力,推动国内纯碱出口。

三、2026年纯碱行情预测

供应端依旧承压

2026年纯碱产能投放计划有所放缓,上半年产能变动主要来自2025年底远兴能源二期与应城新都投产项目的释放,下半年金山湖北潜江、湖南雪天盐碱项目计划投产,新增产能250万吨,2026年纯碱行业总产能或达到4750万吨,产量同比增幅超10%,供给面压力不减,高库存水平继续抑制价格反弹高度。

| 企业 | 工艺 | 产能(万吨) | 时间 |

| 金山湖北潜江 | 联碱法 | 150 | 2026下半年 |

| 湖南雪天盐碱 | 联碱法 | 100 | 2026下半年 |

| 合计 | 250 |

需求面增长乏力

浮法玻璃受地产周期拖累,需求难有明显起色;光伏玻璃产能过剩,装机增速放缓,重碱需求减少。轻碱下游碳酸锂、水处理、味精等行业预期增长8%左右,但整体需求增速低于供应增速,难以改变供应过剩格局。

行业格局优化

面对产能不断增加及企业利润压缩的格局,2026年将是纯碱行业产能出清与结构优化的关键阶段。天然碱法凭借低成本、低耗能优势,市场份额不断扩大,成为市场主导力量,而高成本的氨碱法产能面临加速退出压力。

总结与展望

短期看市场多空因素持续,价格维持低位波动,行业整体依旧偏空。

长期看,供应过剩格局难改,需等待高成本产能实质性退出或库存大幅去化,才可能实现供需再平衡,但低成本产能的不断扩大,也将带动成本下移,纯碱价格仍有下移压力。

总体来看,2026年纯碱行业供需失衡格局难以逆转,价格承压与亏损面扩大将成为常态,行业调整与产能出清将是全年核心主线。

浙公网安备 33010002000024号

浙公网安备 33010002000024号