PTA一度突破4000元/吨关口 还有上涨“后劲”吗?

2021年PTA迎来“开门红”,期现价振荡上涨,期货主力合约由去年年末3820元/吨上涨至1月7日4068元/吨,涨幅6.49%。此波上涨行情核心逻辑主要是成本端驱动,持续压缩的PTA加工差从侧面印证该逻辑,PTA现货加工差已压缩至410元/吨附近;持续偏紧的现货流通性以及福化工贸等大厂的检修动作也助推了行情的发展。笔者认为,成本驱动逻辑仍然有效,但随着新产能的释放以及临近春节需求端的季节性降负,PTA盘面或有阶段性回落风险。

成本端抬升助推PTA上行

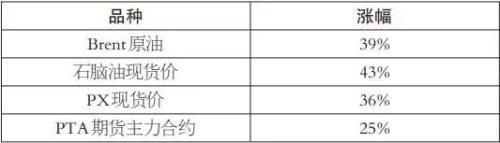

近期成本端势头强劲,按照1月7日价格数据测算,PTA产业链各品种较2020年11月初低点涨幅分别为:

作为PTA的直接原料,PX紧跟原油步伐,截至1月7日,PX价格报694美元/吨,与2020年11月初的低点相比上涨36%,而近期PX基本面的表现也能够支撑上涨的行情,供应端得益于中金、福海创等装置的检修,产量有所收缩,需求端PTA工厂负荷在80%—90%之间高位窄幅波动,加之2020年12月,PTA月度产量创下462万吨的历史新高,带动PX需求回暖。库存方面,2020年11月、12月PX合计去库在35万吨左右,作为液体化工品,PX对库存的变动尤为敏感,价格的强势反应也就显得合情合理。原油方面,OPEC+会议沙特方面“放大招”意外宣布自愿减产100万桶/日,此番减产力度大大抵消俄罗斯以及哈萨克斯坦增产所带来的负面影响。此外,EIA公布的数据显示美原油库存大幅减少800万桶,创下8月以来最大降幅,推动国际原油价格走高,WTI期货价格自2020年2月24日以来首次突破50美元/桶大关。

后续来看,成本驱动的逻辑尚未改变,OPEC+会议带来的利好是持续性的,全球疫苗推进以及美元低位徘徊都将给国际油价提供一定支撑。PX基本面预期也偏乐观:需求端福建百宏250万吨PTA装置投产将增加对PX用料的需求,供应方面,浙石化二期250万吨新产能计划在4月释放,短期PX供应端压力不大,叠加春节临近PX进口量或有收缩,去库趋势短线可持续。

自2020年11月开始,PTA市场始终处于累库与现货流通性偏紧并存的矛盾局面。究其原因,主要是由于交易所扩增交割仓库与库容,持续升水的盘面令现货与期货之间存在巨大的套利空间,大量PTA被注册成为仓单进入交割库,具体体现到数据上,截至2021年1月7日,PTA仓单达346748张,约折合173万吨PTA,创下年内新高。

需求端季节性降负

新产能方面,原计划在2020年投放的福建百宏250万吨装置,已推迟至2021年1月或2月开车,加之去年年底开始检修的福化工贸450万吨装置将在1月20日附近重启,届时供应端产量负荷及产量提升,供应维持宽松预期。

需求方面,聚酯环节目前各方面指标表现较为良性,其中涤纶长丝除FDY外,其余品种库存、现金流均已恢复至往年正常水平,POY库存指数在6.6天,涤纶短纤库存指数自2020年10月以来持续负位运行,而短纤工厂现金流目前大概在500元/吨左右水平,以华南地区短纤企业为例,500元/吨的现金流为正常水平。临近春节,市场普遍关注聚酯工厂检修以及终端纺织服装行业工人放假情况,虽然华南地区有短纤企业表示不打算放假,工人将赶单生产,但从目前公布的聚酯工厂检修计划来看,多数长丝以及江浙地区短纤企业1月中下旬开始计划检修,因此,聚酯端季节性降负较为明确,若百宏250万吨新装置如期开车,届时PTA累库压力将进一步上升。

综合来看,此波成本驱动的行情逻辑尚未结束,后续新产能的投放以及需求端季节性降负或将激化供需矛盾,警惕期价阶段性回落风险。加工费上,PTA工厂可关注多PX空PTA策略。中长线,成本重心抬升以及宏观修复逻辑仍然有效。

【大宗商品公式定价原理】

生意社基准价是基于价格大数据与生意社价格模型产生的交易指导价,又称生意社价格。可用于确定以下两种需求的交易结算价:1、指定日期的结算价

2、指定周期的平均结算价

定价公式:结算价 = 生意社基准价×K+C

K:调整系数,包括账期成本等因素。

C:升贴水,包括物流成本、品牌价差、区域价差等因素。

(文章来源:期货日报,作者:程焓烯)

数据是机会,数据是财富

生意社商品站

企业动态

- 生意社:独山能源PTA装置动态

- 02-12

- 涤纶FDY商品报价动态(2026-02-11)

- 02-11

- 涤纶DTY商品报价动态(2026-02-11)

- 02-11

- 涤纶短纤商品报价动态(2026-02-11)

- 02-11

- PTA商品报价动态(2026-02-11)

- 02-11

- 涤纶短纤商品报价动态(2026-02-10)

- 02-10

- PTA商品报价动态(2026-02-10)

- 02-10

- 涤纶短纤商品报价动态(2026-02-09)

- 02-09

国内动态

国际动态

- 生意社:2月9日外盘CFR中国PTA主流价格上涨

- 02-10

- 生意社:2月2日外盘CFR中国PTA主流价格下跌

- 02-03

浙公网安备 33010002000024号

浙公网安备 33010002000024号