生意社:2021白糖销售数据较好 价格整体上涨

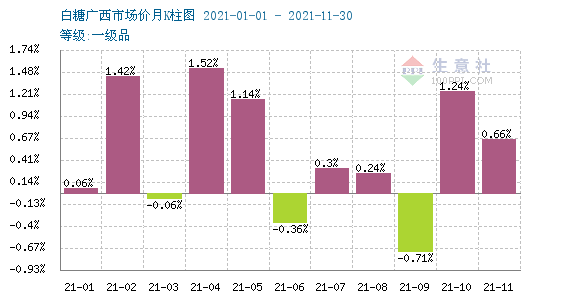

据生意社监测:年初一级白糖均价为5630元/吨,年末一级白糖均价为5718元/吨,价格上涨1.56%,价格相比去年同期上涨5.82%。

市场分析

白糖:

2020/21年制糖期全国共生产食糖1066.66万吨,比上制糖期同期多产糖25.1万吨。其中,甘蔗糖产量913.4万吨(上制糖期同期902.23万吨);甜菜糖产量153.26万吨(上制糖期同期139.28万吨)。

海关总署数据显示,1-3月累计进口125万吨,同比增加85万吨;20/21榨季截止至3月累计进口375万吨,相当于上一榨季全部的进口量,同比增加236万吨。不过受海运费上涨的影响,食糖进口成本相应抬升,截止至4月中旬巴西糖海运费从年初的30.5美元/吨大幅上涨至44.5美元/吨,泰国糖海运费从12.5美元/吨上涨至23美元/吨,伴随外盘上涨至16美分/磅以上,配额外进口成本高达5200-5400元/吨,进口利润再次处于倒挂状态。

一季度糖价整体震荡偏强,三月开始现货市场成交走量十分平淡,期现价格双双走弱。截止至4月16日,南宁、柳州现货价格分别为5380、5405/吨,较年初上涨140元/吨、170元/吨。加工糖方面,湛江金岭、中粮曹妃甸报价5410元/吨、5400元/吨,较年初上涨150元/吨、115元/吨。当前正处于国内库存高峰,拐点尚未出现。进口糖成本抬升的情况下二季度进口量或将一定程度上得到抑制,但是全年来看我国进口需求仍然强劲,只是部分延后至下半年。

国内方面,外盘维持高位叠加海运费上涨,食糖进口成本持续攀高,目前配额外进口成本已经突破5700元/吨。从二季度的食糖进口情况来看,呈现逐月减少的趋势,因进口加工利润严重压缩。5月进口食糖18.37万吨,同比下降38.49%,环比增加1.49%。

国内食糖生产一般自10月开始到来年5月,其中10-11月以及4-5月产量较低,12月至来年3月是产糖旺季。糖厂库存多在3、4月份达到年内峰值,而9~11月多为库存低点。外糖进口量除春节期间显著偏低之外,全年其他时间较为均衡。

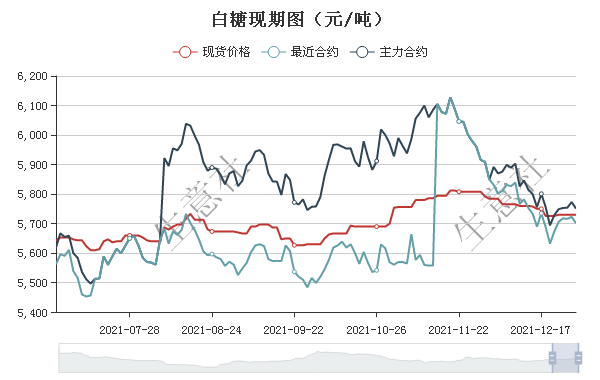

8月份糖价多以上涨为主,下半年销售旺季对糖价有支持作用。此外,今年巴西接连遭受干旱及霜冻灾害,甘蔗产量下降已难以改变,对全球糖价有利多带动。预计8月郑糖SR201合约或许会挑战6000元关口,5600元可能存在支撑。

全球贸易流来看,三季度供应偏宽松,主要由于巴西处于压榨高峰,巴西的出口将能满足全球的需求,但目前高昂的运费以及全球疫情形势再次严峻,不利下游需求。而在预期四季度异常紧缺的情况下,四季度糖价上涨的概率较高。加上巴西受干旱及霜冻影响,将加剧四季度紧张形势,另外印度出口补贴政策也将明显影响四季度出口,这些因素都是支撑原糖上涨的主要驱动。

后市预测

国内白糖将进入集中压榨阶段,库存将进入季节性累库周期,当前处于甘蔗糖分累积的关键期,目前处于消费淡季,下一消费期需要等待春节备货,预计2022年短期内白糖价格上方将承压。

【大宗商品公式定价原理】

生意社基准价是基于价格大数据与生意社价格模型产生的交易指导价,又称生意社价格。可用于确定以下两种需求的交易结算价:1、指定日期的结算价

2、指定周期的平均结算价

定价公式:结算价 = 生意社基准价×K+C

K:调整系数,包括账期成本等因素。

C:升贴水,包括物流成本、品牌价差、区域价差等因素。

(文章来源:生意社)

现货通

详情>>

把握现货走势,就用生意社现货通!

1.五档位置法

2.k柱图法

3.均线穿越法

4.超级分析师(PriceSeek)

期现通

详情>>

关注基差变化,把握投资机会!

1.现货价格走势

2.期货价格走势

3.基差价格走势

股票通

详情>>

买卖周期股,就用生意社股票通!

1.商品价格影响企业利润

2.500+个商品价格涨跌幅度

3.1000+只周期股

生意社商品站

商品动态

- 9月18日生意社白糖基准价为5868.33元/吨

- 09-18

- 白糖商品报价动态(2025-09-17)

- 09-17

- 9月17日生意社白糖基准价为5865.00元/吨

- 09-17

- 白糖商品报价动态(2025-09-16)

- 09-16

- 9月16日广西现货市场糖价稳定

- 09-16

- 印度:糖产量充裕 新季或恢复出口

- 09-16

- 9月16日生意社白糖基准价为5850.00元/吨

- 09-16

- 白糖商品报价动态(2025-09-15)

- 09-15

商品分析

- 生意社:走货缓慢 白糖价格下跌

- 09-12

- 生意社:新旧榨季交替 白糖价格下跌

- 09-05

- 生意社:8月份白糖价格下跌

- 08-29

- 生意社:需求一般 白糖价格暂稳

- 08-22

- 生意社:受盘面上涨带动 白糖价格上涨

- 08-14

- 生意社:需求疲软 白糖价格下跌

- 08-08

- 生意社:7月份白糖价格下跌

- 07-30

- 生意社:产量增加 白糖价格疲软

- 07-18

行业分析

- 南华期货:菜籽油、花生期权合约规则及首日策略推荐

- 08-25

- 生意社:本周玉米价格持续弱势(7.18-7.22

- 07-22

- 生意社:本周中药材指数创下周期内的历史新高

- 09-10

- 国海良时:白糖近期机会与缺口延续的可能

- 08-17

- 2021年中药材产新纷纷减产 接盘侠们需谨慎!

- 06-21

- 中药材大盘“V”字反转后 行情加速上行!

- 06-15

- 产地纷纷产新涨价 中药材市场消化不良!

- 06-07

- 五月中药概念股齐飞,中药材市场热点不断!

- 06-01

浙公网安备 33010002000024号

浙公网安备 33010002000024号