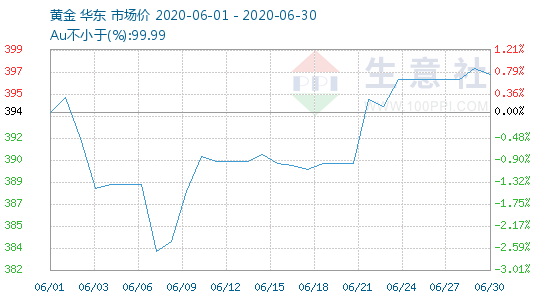

1、 黄金价格走势

2、黄金动态

中国黄金协会最新统计表明,今年五月份全国黄金销售环比增长54%,全国黄金投资产品销量同比增长32%。

珀斯6月8日消息,珀斯铸币厂周一表示,5月黄金制品销量较上月下降约47.4%,银制品销量下降53%。

上月金币和铸造金条的销量从4月份的120,504盎司降至63,393盎司,4月销量为至少自2012年3月以来的最高水平。

不过,由于对黄金的需求激增,黄金销量较上年同期增长近六倍。今年以来,黄金价格已累计上涨约11%。

5月银币销量从上月的2,123,121盎司下降至997,171盎司,但较去年同期增长46%。

进入三季度,风险溢价的回调可能对当前金银比价形成支撑。从长期逻辑看,黄金多头思路较为明确,短期情绪释放后,黄金价格韧性将强于白银,若沪金银比价进一步下行至85—90区间,可关注其反弹机会。

同向波动中白银比黄金有着更好的价格弹性

当前黄金走势踟蹰不前以宽幅振荡行情为主,而近期市场风险偏好回升叠加黄金出现顶部背离,黄金出现短线下挫,但整体仍运行于30日均线之上。在黄金涨势停滞之际,白银再度爆发,在5月中旬和6月伊始接连上行。金银比价也从110的位置跌落至目前95附近,而沪金银价比已经降至90之下。

自疫情蔓延至全球叠加沙特俄罗斯大打原油价格战,全球金融资产普跌后,金银比价有两轮较为明显的修复行情。一是3月下旬在美联储开启无限量的量化宽松之后,超跌反弹行情之下,白银相对于黄金有着更好的价格弹性,使得本已超跌严重的白银价格快速上行,金银比价得以修复。第二个时间段是在5月中旬,随着欧美经济重启、各国财政刺激以及货币宽松使得市场风险偏好持续回升,美股持续上行压制了黄金的避险功能并提振了白银的风险溢价,市场关注重心转向复产复工的进度和对经济反弹的期待上。一般而言,价比的波动一般基于以下两种模式:一是当金银出现相同的趋势行情时,白银价格的弹性高于黄金价格。二是当市场风险偏好上行,黄金行情停滞并且白银价格相对较低时,风险溢价使白银相对黄金走强,反之亦然。去年三季度以及今年二季度均是基于以上两种逻辑。

展望后市,短期来看,对于经济复苏和政策刺激的乐观预期压过了经济数据和疫情的影响,市场逻辑以复工复产和经济反弹为主,黄金上方面临一定的抛压,短期缺乏进一步走高的动力。而黄金中长期多头逻辑依然较为明确,由巨量财政刺激和货币宽松导致的财政赤字货币化将损害当前以美元为主导的货币体系信用,而黄金是少数能够对冲此类风险的资产。此外,由疫情导致的实际利率将维持相对低迷的环境,使得持有黄金的成本相对较低。因此,即使黄金出现下跌,将是中短期的调整性行情,并不改变未来较长时间段内的上行趋势。

反观白银,其避险及金融属性均不及黄金,行情整体跟随黄金且短期波动更依赖情绪。此外,白银基本面需求支撑并不明显。根据世界白银协会的统计,去年白银总实物需求量为30848吨,同比增长0.4%,但剔除投资用途的实物需求却同比下滑2.1%。随着疫情的冲击和银价上行,预计今年白银的工业、珠宝首饰及银器需求将进一步下滑,伴随白银自身有着大量的库存,实物层面难有实质性利多。

进入三季度,风险溢价的回调可能对当前金银比价形成支撑,疫情二次暴发的担忧、中美贸易的扰动以及美国本土骚乱等因素可能使得经济反弹速度不及市场期待般乐观,反映在市场中可能压制白银目前的风险溢价,使得金银比价企稳走强。从长期逻辑看,黄金多头思路较为明确,短期情绪释放后,黄金价格韧性将强于白银,若沪金银比价进一步下行至85—90区间,可关注其反弹机会。

6月18日COMEX黄金库存为31048082盎司,较上一交易日增加124336盎司。

6月18日COMEX白银库存316403884盎司,较上一交易日减少10322盎司。

据俄罗斯财政部周二公布数据显示,俄罗斯2020年1-2月黄金产量为39.71吨,较去年同期产量,上扬3.41吨。

莫斯科6月19日消息,俄罗斯财政部周五称,俄罗斯1-3月黄金产量为60.82吨,高于去年同期的58.12吨。

俄罗斯1-3月白银产量为210.78吨,上年同期为223.28吨。

6月19日COMEX黄金库存为30980219盎司,较上一交易日减少67863盎司。

6月19日COMEX白银库存317323650盎司,较上一交易日增加919766盎司。

6月22日COMEX黄金库存为31189029盎司,较上一交易日增加208810盎司。

6月22日COMEX白银库存317346885盎司,较上一交易日增加23235盎司。

6月25日COMEX黄金库存为315778888盎司,较上一交易日增加31989盎司。

6月25日COMEX白银库存319953243盎司,较上一交易日减少842626盎司。

今年以来,全球主要经济体“一手抓防疫,一手救经济”,同时以美联储为代表的各国央行“宽松放水”并推出大规模经济刺激措施,以缓和金融市场流动性忧虑,对冲实体经济长期陷入衰退的威胁。在疲软的全球经济增长前景、流动性边际宽松及机构资金避险需求推动下,兼具保值、避险和抗通胀属性的黄金板块受到资金热烈追捧。

临近6月末,在市场对第二波疫情影响的担忧下,金价在年中再度冲高。6月24日,COMEX期金盘中最高探向1799.7美元/盎司,触及2012年10月以来的最高水平;国内SHFE黄金期货也冲上400元/克关口,离年内高点仅一步之遥。截至当日,国际及国内黄金期货年度累计涨幅分别超过17%及15%。

“黄金的强势表现验证了我们此前强调的回调做多的观点。”国信期货有色分析师顾冯达表示,从前6个月来看,在疫情的全面冲击下,全球实体经济及金融市场动荡明显,保值避险和抗通胀等多重属性对金价推动叠加。

在国信期货宏观研究员顾琛看来,当前资本市场和实体经济的风险偏好出现了抬升,可以说最差的时间已经过去。关于市场担心的疫情二次暴发及大国博弈加剧的威胁,她认为短期会对风险偏好产生影响,但边际影响和冲击力度弱于二三季度。

从中长期来看,顾琛表示只要欧美疫情不再出现严重医疗挤兑,同时中美经贸关系维持“谈而不崩”的状态,则当前金融市场的权益类资产定价已反映了上半年疫情和贸易关系的影响,类似宏观因素对于下半年金融市场的冲击预计减弱,市场开始走回基本面的逻辑。不过她提示说,由于还有一系列潜在“黑天鹅”事件可能贯穿2020年全年,投资者仍可能倾向于适当配置黄金相关资产进行保值避险。

顾冯达表示,下半年考虑到全球宽松货币和财政政策持续加码,美联储债务购买和赤字规模飙升,美债实际收益进入负利率时期,避险情绪挥之不散和美元信用整体削弱,使得黄金成为各国央行和机构资产去美元化配置的首选,恐慌中保值避险成色不减。

“通过对欧美防疫与经济复苏的预期推演可以发现,在乐观情形假设下,若全球疫情逐渐得控,欧美经济复苏情况良好,消费者乐观情绪恢复,消费回升储蓄暂缓,叠加原油价格回升带动工业品走强,流动性宽松和通胀预期抬头将利好黄金,类似2008年金融危机后黄金持续上涨时期。”顾冯达说,而在悲观情形假设下,如果欧美疫情在复工复产过程中出现二次传播、特效药或疫苗未能在明年春季大规模推广,南北半球疫情共振使得经济复苏忧虑加重,促使消费者储蓄意愿加强,市场消费总需求减少,或将引起通缩和经济萧条,黄金价格或在系统性风险下承压,但相对价格会比其他风险资产凸显抗跌性。

看向未来,顾冯达认为实际利率、美元信用以及避险需求将支撑金价。一方面,今年美国赤字规模可能接近3.8万亿美元,是此前历年规模的4倍,赤字率的飙升为黄金价格提供了很强的支撑;另一方面,随着全球降息大幕开启,美国债务规模增加,但真实收益率接近于零。为了摆脱对美元的依赖,各国央行寻找替代资产,而黄金因具有安全性和流劢性,使其成为央行和机构资产配置的首选,恐慌中成色不减。

此外,以美国为代表的部分国家向外转移国内疫情压力,国际争端热度呈现上升趋势,未来政治风险仍然较大。同时一些国家和地区在重启经济之后疫情出现了反弹迹象,疫情二次爆发的风险依然存在。在这两大风险因素下,黄金的避险属性也将凸显。

在上述背景下,顾冯达表示,在货币宽松潮以及疫情恐慌情绪的影响下,市场对黄金多头趋势支撑不变,在流动性宽松和负利率威胁下,机构和个人将有更多动力配置黄金。为此,他预计黄金价格未来将呈现“上攻凶猛、调整有限、再创新高”的特点。

6月26日COMEX黄金库存为31714120盎司,较上一交易日增加136233盎司。

6月26日COMEX白银库存319958794盎司,较上一交易日增加5551盎司。