疫情困局下 铁矿石供需难测

数据分析与咨询公司GlobalData日前发布的报告显示,受新冠肺炎疫情以及汽车制造业需求下降影响,今年全球铁矿石消费量或下降2.8%。报告显示,汽车行业铁矿石消费量占全球铁矿石消费量的17%左右,但今年迄今为止,全球轻型汽车销量大幅下滑。GlobalData预计2020年全球铁矿石消费量将下降2.8%至20.4亿吨。

A巴西疫情失控,全球第一大矿山雪上加霜

受新冠肺炎疫情迅速蔓延影响,巴西主要金融机构及相关国际组织预计,该国下半年经济前景仍不明朗,全年或出现大幅萎缩。美国约翰斯·霍普金斯大学发布的疫情统计数据显示,巴西累计确诊及累计死亡病例仅次于疫情最严重的美国。疫情对巴西上半年经济造成严重影响,巴西国家地理统计局日前发布的数据显示,5月巴西工业产值虽然环比增长7%,止住连续两个月大幅下滑势头,但仍同比下降21.9%。巴西政府在控制疫情方面显得消极不力,新增确诊增速之快、死亡人数之高,为这个资源型国家的资源供应平添几分隐忧。

淡水河谷

淡水河谷2020年铁矿石粉矿的指导产量为3.1亿吨至3.3亿吨。这个产量已考虑受新冠肺炎疫情影响可能减少的产量1500万吨。淡水河谷2015—2019年的铁矿石产量分别为3.33亿、3.49亿、3.67亿、3.85亿、3.02亿吨。

淡水河谷今年的目标产量处于较低水平,仅比去年略高1000万吨。由此可见全球疫情肆虐下,淡水河谷从去年的溃坝事件中恢复元气仍需数年。

巴西钢矿公司

巴西钢矿公司CSN预计2020年铁矿石产量在3300万至3600万吨之间。该预估包括铁矿石自产量及第三方购买量。2019年CSN全年自产铁矿石总产量为3209万吨,创历史新高;第三方采购量约637.3万吨,二者合计3846.3万吨。今年目标产量较去年下降250万—550万吨。

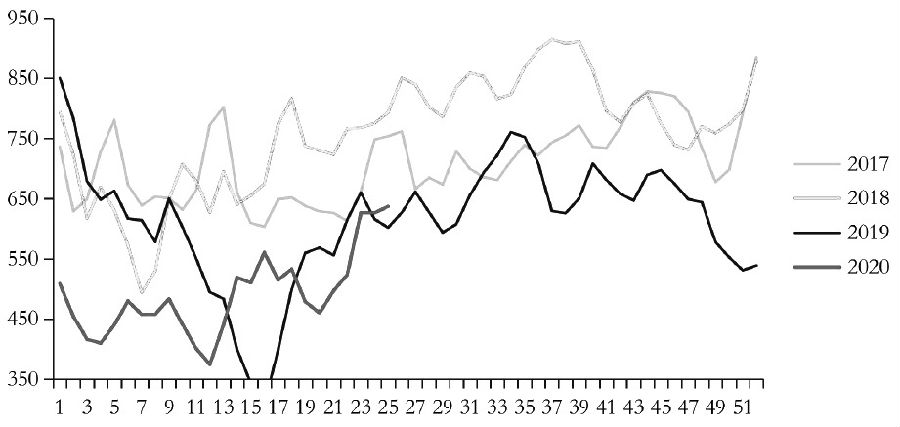

图为巴西铁矿发货量(单位:万吨)

注:5周移动平均

B澳大利亚抗疫有力,矿山生产受影响较小

FMG

FMG上调其2020财年(2019年7月至2020年6月)铁矿石目标发运量,从此前公布的1.7亿—1.75亿吨区间上调至1.75亿—1.77亿吨区间。现金成本目标为12.75—13.25美元/湿吨。2018年5月批准开发的Eliwana矿和铁路项目将于2020年12月运营,预计产出更高品位的铁矿石。这将有助于FMG在未来20年保持1.7亿吨的年产量。Eliwana矿区预计年产量为3000万吨。随着三四季度澳大利亚新冠肺炎疫情转好以及新矿区投入生产,下半年FMG将保持高产、高发运状态。

力拓

上半年力拓产量下降,主要原因是2月发生飓风Damien,洪水破坏了皮尔巴拉的基础设施,影响了生产。力拓公司表示疫情暂未对力拓铁矿石生产造成影响,但公司已采取部分措施来防控疫情。力拓皮尔巴拉铁矿石发运目标仍维持在3.24亿—3.34亿吨不变,单位采矿成本目标仍维持在14—15美元/吨不变。新项目方面,Koodaideri铁矿石项目一期工程于2019年开始建设,项目包括对位于Koodaideri矿山基础设施及相关设施进行设计、制造、供应、输送、建造、安装、测试和调试等。该项目预计2021年下半年开始投产。建成后,该矿山年产能将达到4300万吨,这将支撑力拓的铁矿石旗舰产品皮尔巴拉混合粉矿的生产。新增的Koodaideri工程计划按原定合同在2021年中期完成。预计下半年力拓仍将保持现有产销数量,直到2021年开启新一轮产能释放。

必和必拓

必和必拓2020财年目标发运量为2.73亿—2.86亿吨。BHP正通过发展SouthFlank项目来扩大C矿区(MiningAreaC)。该项目预计在2021年投产,取代即将枯竭的杨迪矿山。该项目将西澳矿石平均品位从61%提升到62%,块矿比例从25%提升至35%。SouthFlank预计投产后年产量达8000万吨。

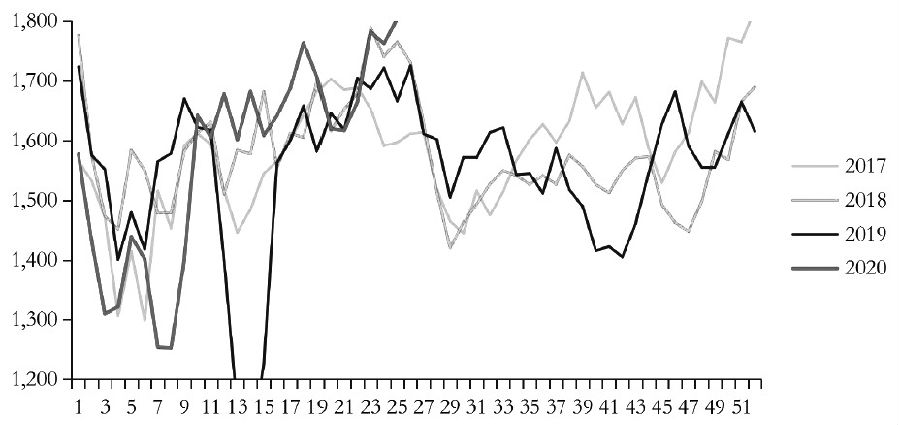

图为澳大利亚铁矿发货量(单位:万吨)

注:5周移动平均

C印度疫情不容乐观,但产量保持逆势增长

印度钢铁部发布的数据显示,截至2020年3月31日的2019/2020财年,印度铁矿石产量达到2.465亿吨,比上一财年的2.07亿吨增加19%,超过2009/2010财年的2.19亿吨,创历史新高。根据印度商业和工业部的数据,今年3月印度铁矿石出口额为2.44亿美元,同比增加58.4%,是3月印度所有出口商品中唯一实现出口额正增长的。印度疫情不容乐观,但印度本财年铁矿石产量保持逆势增长,主要原因是2020年3月31日矿山租约到期前,矿业公司加快了铁矿开采步伐。预计下半年印度铁矿石生产会有一定幅度回落。

D我国进口量处于高位,港口库存却在下降

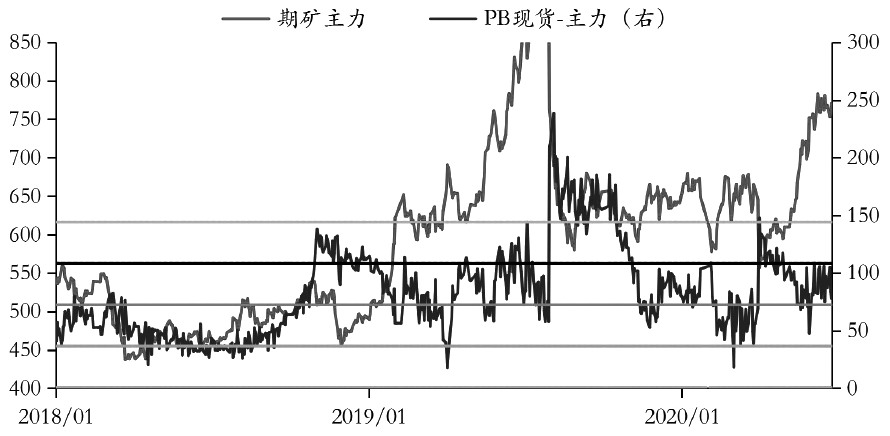

图为铁矿石主力合约期现价差(单位:元/吨)

5月,我国进口铁矿石8702.6万吨,同比增加327.6万吨,增长3.9%,较上月减少868.6万吨,日均环比下降12.0%,进口海关均价87.44美元/吨,较上月下降1.86美元/吨。

2020年1—5月,我国铁矿石进口累计数量达到45020.9万吨,较去年同期增加2489.5万吨,同比增幅5.85%。从2015—2020年前5月数据对比来看,今年进口量均超越往年同期,较同期进口次高的2018年还多318.5万吨。

海外转口方面,根据Mysteel对日本、欧洲转售长协矿的情况跟踪结果显示,5月日本向中国转售的铁矿石在70万吨左右,品种包括麦克粉、杨迪粉、加拿大粉以及球团,转售量较4月减少五成。这一方面是由于日本钢企3、4月提前销售了5、6月的矿石;另一方面是日本钢企于5月采取了和欧洲钢企同样的方式,与矿山磋商减少了部分长协量。基于以上两个因素,6月转售的量也不会太大,预计在100万吨以内。欧洲方面,对瑞典、乌克兰、俄罗斯等国家的矿山调研显示,预计这些国家的矿山转售到中国的铁矿石量也将维持在100万吨左右。

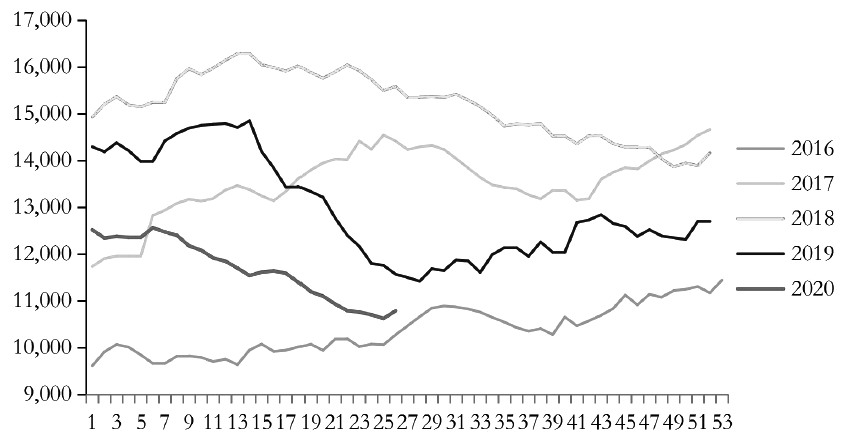

今年铁矿石进口量处于近年来高位,但港口矿石库存量却持续下降。截至2020年6月4日,国内45个主要港口矿石库存为10755万吨,连续7周降库,处于2016年11月中旬以来库存低位。

图为我国铁矿石港口库存季节性变化(周度)(单位:万吨)

E下半年若疫情控制较好,消费会逐渐回暖

世界钢铁协会(WSA)的数据显示,2020年4月全球64个国家的钢铁生产企业粗钢总产量为1.37亿吨,同比减少13%。

新冠肺炎疫情肆虐下,全球除中国外的大部分国家和地区的粗钢产量都出现较大程度减少。例如日本JFE于4月15日声明,因新冠肺炎疫情影响造成钢材需求低迷,决定于4月底和6月底,分别对仓敷地区4号高炉、福山地区4号高炉施行焖炉。两座高炉焖炉将影响JFE25%的产能。

国内的高炉开工率和产能利用率已达较高水平,6月第二周Mysteel调研247家钢厂,数据显示,高炉开工率91.67%,环比上周涨0.65个百分点,同比去年同期增1.17个百分点;高炉炼铁产能利用率92.35%,环比增0.45个百分点,同比增1.78个百分点;日均铁水产量245.83万吨,环比增1.19万吨,同比增4.73万吨。中国钢厂生产受疫情影响非常小,高炉开工率维持高位。目前钢厂盈利率94.37%,环比增1.30个百分点,同比降1.73个百分点。下半年钢厂高炉开工率继续提升的空间已经不大,中国铁矿石消费或在目前基础上缓慢小幅增长,在四季度取暖季前达到峰值后逐渐回落。

海外钢厂减产关停高炉现象严重,钢厂是根据终端需求决定减产程度和期限,因此海外铁矿石消费方面更多取决于海外疫情发展和经济复苏程度。

数据显示,上半年4、5月是海外钢厂宣布减产的高峰期,6月陆续有钢厂在疫情趋稳的情况下逐步复工复产。分国家来看,除中国外粗钢产量前五的国家为印度、日本、美国、韩国、俄罗斯。

印度钢铁行业相对低迷,印度钢铁部的数据显示今年以来产量下降明显,3月的粗钢产量同比减少了20%,为804万吨,产能利用率也由去年同期的84.7%降至67.8%。

印度、美国、俄罗斯目前正处在疫情大暴发阶段,累计确诊人数持续攀升,疫情尚未得到有效控制,形势较为严峻。若这些国家采取更加积极严格的抗疫措施,预计四季度钢厂生产陆续恢复。但对于印度和巴西等国家而言,受限于本国经济条件及医疗水平,抗疫之路漫漫,复苏之路遥遥。日本与韩国目前疫情控制较好,预计下半年粗钢产量及铁矿石消费会逐渐回暖。

下半年,我们认为,巴西供应端的变化需要给予更多关注,主要原因:一是铁矿需求端相对而言比较稳定,中国的铁矿消耗将总体保持平稳。日本、韩国、美国等地区铁矿消耗预计在三四季度逐步恢复,总体需求边际增加约2.3%。二是澳大利亚抗疫应对措施表现良好,铁矿石生产或有所增加,而印度供应边际减少。三是若未发生疫情,巴西下半年的铁矿产量及发运将显著增加,但如今疫情暴发,巴西又是第二大确诊国,其医疗卫生条件决定了抗疫还需很长时间。

综上所述,我们认为如果淡水河谷年度产量目标能完成,那么下半年供给增量将大于需求增量,铁矿石价格由强转弱,且随着澳大利亚新矿投产,往后几年铁矿价格将不复这两年的盛况;若巴西、印度疫情继续扩大,在三季度仍未趋稳则铁矿石价格将持续高位,库存持续新低。

短期来说,国内需求旺盛,在海外发达国家逐渐复工复产背景下,铁矿石需求有较强的保证。而供给方面,巴西、印度、南非、秘鲁等铁矿石生产大国受到疫情影响显著,短期难以恢复。但也要注意风险:当巴西发货大幅及持续增加、国内钢材消费出现持续下滑、政府政策指导时,铁矿价格走势或明显转向。

(文章来源:期货日报,作者:赵钰)

生意社商品站

企业动态

- 铁矿石商品报价动态(2024-04-24)

- 04-24

- 铁矿石商品报价动态(2024-04-23)

- 04-23

- 铁矿石商品报价动态(2024-04-22)

- 04-22

- 铁矿石商品报价动态(2024-04-20)

- 04-20

- 铁矿石商品报价动态(2024-04-19)

- 04-19

- 铁矿石商品报价动态(2024-04-18)

- 04-18

- 铁矿石商品报价动态(2024-04-17)

- 04-17

- 铁矿石商品报价动态(2024-04-16)

- 04-16

国内动态

- 国家统计局:4月中旬全国黑色金属价格涨跌互现

- 04-24

- 一季度我国工程机械出口额852.91亿元

- 04-22

- 生意社:2024年3月铁矿进口量环比增长

- 04-19

- 中钢协:2024年3月钢铁产品进出口快报

- 04-19

- 统计局:1-3月中国钢筋产量为5001.5万吨

- 04-19

国际动态

- 世界钢铁协会:2024年3月全球粗钢产量同比下降

- 04-24

- 3月全球粗钢产量同比下降4.3%

- 04-24

- 燕山钢铁1号高炉大修项目顺利出铁

- 04-23

- 澳大利亚对热轧型钢发起反倾销复审调查

- 04-19

- 淡水河谷2024年第一季度产销量报告

- 04-17

- 淡水河谷提前两年在巴西实现100%可再生能源供电

- 04-17

- 海关总署:中国1-3月进口钢材同比减少8.6%

- 04-15

浙公网安备 33010002000024号

浙公网安备 33010002000024号